破中小微融资堵点:深度数科创新票据服务生态,探索金融支持新路径

2024-11-25 10:38:13 来源: 今日热点网

中小微企业是经济发展的基石,但其融资难、融资贵的问题却长期存在,特别是资金回笼慢、风控难、融资渠道受限等“堵点”常常制约其发展。作为票据服务领域的创新者,深度数科始终致力于通过科技创新和服务模式的优化,积极探索和构建更为开放、智能的票据服务生态系统,以解决中小微企业在融资方面面临的困境。深度数科凭借对金融科技的深刻理解与创新实践,不断推动票据服务生态的升级与发展,为中小微企业的发展注入源源不断的动力。

堵点剖析:中小微企业的需求与痛点

中小微企业在发展中面临的资金难题不仅仅是“融资难”,而是涉及到“融资慢”“融资贵”“风险高”等多重因素,深度数科通过深入调研和数据分析,从多个角度识别并破解中小微企业的实际融资需求和痛点。

中小微企业的融资难题在于其信用基础较弱、担保资源不足,导致传统金融机构的融资门槛难以触及。这不仅限制了企业的融资额度,也延长了融资时间,使企业在需要资金周转时面临较高的时间成本。此外,企业经营周期的不稳定性进一步加剧了融资的不确定性,尤其在业务发展关键期,因融资渠道有限、资金回笼速度慢,企业常常会陷入资金链紧张的困境。

金融机构通常对中小微企业持有较高的风控要求,传统的风控方式主要依赖于企业财务报表、银行流水等线下数据。然而,中小微企业普遍缺乏完善的财务报表和信用记录,增加了金融机构的风控难度和成本,也使得其融资过程更为复杂,甚至被拒之门外。此外,因市场波动或经营环境变化导致的风险不可控性,金融机构对中小微企业的融资审批变得愈加谨慎,融资门槛逐渐提高。

事实上,就中小微企业而言,用到最多的票据融资工具还是银行承兑汇票和商业承兑汇票。银行承兑汇票是由银行承诺在票据到期时支付票款的汇票,由于有银行的信用背书,它在市场上具有较高的可信度和流动性。银行承兑汇票因其融资便利性,备受中小微企业的欢迎。中小微企业可以将持有的银行承兑汇票拿到银行或其他金融机构进行贴现。通过贴现融资,企业可以提前获得票据的资金,而不必等到票据到期,有效缓解资金压力。通过银行承兑汇票的贴现或质押,中小微企业能够迅速获得现金流,这对企业日常经营中的资金周转、应对短期资金需求非常有利。

创新实践:以科技驱动票据服务生态升级

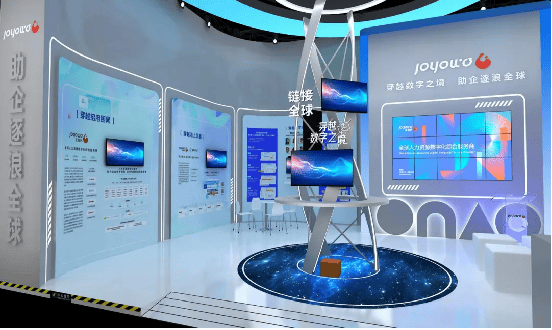

针对中小微企业的融资堵点,深度数科凭借金融科技的深厚积累与技术创新能力,积极探索票据服务生态的新路径,通过智能化、开放性的服务平台打造全生命周期的票据服务系统,帮助中小微企业更快、更高效地获得资金支持。

深度数科打造的票据管理平台利用AI、大数据分析等前沿技术,将票据融资的申请、审核、放款等环节进行全面的智能化改造,通过系统自动化处理提升服务效率,缩短融资周期。传统的票据融资申请流程通常需要多个人工审批步骤,而在深度数科的平台上,通过OCR技术的票据信息识别与分析,大大减少了人工干预环节,确保了数据的高效录入与快速处理。此外,智能化风控模型根据企业的信用历史、行业状况及经营数据进行实时风险评估,使系统可以及时发现潜在风险,动态调整融资方案,确保资金链条的安全性。

深度数科集团根植临沂,深耕山东,并向全国辐射。深度数科凭借自身的技术实力以及数字化能力,从早期配合金融机构的区域商票推广业务,不断为临沂及山东中小微企业提供平台服务,也逐步成为全国最大的企业票据服务头部企业。深度数科推出商票直融产品,极大改善了供应链内上下游企业的融资状况,促进了链内信息流、资金流与物流的优化。目前,深度数科集团以山东为基点逐步迈向全国市场,聚合各类金融机构超过40家,链接各类B端场景超过300个,集团共累计服务全国超21万家企业,普惠金融服务规模达980亿。

随着数字经济的高速发展,票据服务的智能化、透明化需求日益增长,深度数科将继续致力于推动票据服务生态的升级,探索并拓展更多的服务可能性。深度数科集团以科技创新为核心,打造高效、便捷的票据服务生态,赋能企业信用建设,推动构建开放、融合的行业生态。在未来的发展中,深度数科计划进一步提升其科技能力,扩展、大数据等技术在票据服务领域的深度应用,同时优化风控体系,以确保平台的稳定和安全。深度数科集团继续勇担社会责任,助力普惠金融,通过构建更加开放、智能的票据服务生态体系,助力企业跨越资金瓶颈,为我国中小微企业及实体经济高效发展贡献积极力量。

每日热点

-

破中小微融资堵点:深度数科创新票据服务生态,探索金融支持新路径

-

安全生产责任险:为企业风险防范披坚执锐

-

别让家庭燃气安全 “裸奔”:燃气保险的价值

-

企业出海三步走,供应链升级与全球物流基础设施如何协同?

-

闯入2024全球互联网大赛总决赛!七鑫易维“牵手”桐乡共谋发展

-

双“益”为本 深度数科打造一体化票据生态,进一步服务实体经济

-

以旧换新、产品上新!容声冰箱引领新一轮家庭焕新潮

-

湖南金证助力投资者把握科技板块的增长机遇

-

新时代先锋艺术人物——方关作品展示

-

新时代先锋艺术人物——黄凤榴作品展示

-

公众责任险的法律责任与风险

-

舞韵悠长映华章:第十四届中国舞蹈“荷花奖”古典舞评奖圆满举行

-

2024第二届中国海洋装备博览会15日在榕盛大开幕

-

人保车险-车险品牌差异,服务品质大比拼

-

阿根廷牛肉亮相第七届进博会|深化中阿合作,助力高品质生活

-

莫干山零碳战略成果发布,实现社会与企业双赢

-

人保车险-交强险:你不可不知的汽车基本保障 “红线”

-

第三者险有哪些保险?

-

中荷人寿:精耕绿色金融大文章,推动可持续高质量发展

-

新时代先锋艺术人物——严有宏作品展示

-

第七届进博会圆满收官,金柚网开启数智新征程,链接全球新动能

-

容声养鲜大使姜妍空降京东采销直播间,嗨翻双十一

-

交强险的赔偿范围有哪些?

-

第七届进博会|探索全球人才用工管理,金柚网助力企业全

-

金柚网与Deel深化战略合作,共拓全球市场

-

第七届进博会|助企低门槛引入AI新质生产力,金柚网「梧桐数字员工」0代码培育业务智能员工

-

第七届进博会|数字化浪潮下的人力资源革新,金柚网提升企业管理效能

-

海信冰箱·雨辰助学“公益万里行”启动 为爱点亮希望明灯

-

第七届进博会|链接全球,金柚网助力企业逐浪出海

-

2024粤港澳大湾区服务贸易大会举办,金柚网助力企业出海、共享服贸机遇

-

与数智齐「进」,金柚网首次亮相中国国际进口博览会

-

你的车险涨价原因找到啦

-

新时代先锋艺术人物——高明柱作品展示

-

易联众2024三季度工作会议暨年终重点工作部署会议顺利召开

-

世界城市日十周年:海信智慧城市成色更足、底色更亮

-

新时代先锋艺术人物——戴玉春作品展示

-

新时代先锋艺术人物——萧四希作品展示

-

交强险的赔偿范围有哪些?

-

数启新程,链接全球 | 倒计时5天,金柚网与您相约第七届进博会

-

这场川酒成都产区盛会:行业趋势深度解读,邛酒实力全面展现

-

2024“搜索见义勇为 点赞时代英雄”网络媒体宣传活动启动

-

【搜索见义勇为 点赞时代英雄】王胜伟:两次冲进火海 救援村民牺牲自我

-

“净界鲜锋营”突击容声研发中心,探索冰箱产业“密码”

-

新时代先锋艺术人物——周永志作品展示

-

新时代先锋艺术人物——张永金作品展示

-

新时代先锋艺术人物——蔺高管作品展示

-

满血配置全方位超 Pro!年度旗舰大作一加 13 将于明日正式发布

-

谁在引领票据生态革命?——深度数科的创新之路

-

一加双十一大促福利拉满,爆款机型最高立减500元

-

英集芯三季度归母利润增超4倍 归母扣非净利润增幅达1304.24%

-

以旧换新的风吹到职场!网红李什么闯PK海信真空冰箱BOSS,快乐向前冲顶峰相见

-

一加 13 搭载第二代东方屏,打造四大巅峰屏幕体验

-

新时代先锋艺术人物——汪国汉作品展示

-

探秘江铃集团新能源能量工厂,解析易至汽车高速发展的“密钥”

-

搭载同档唯一潜望长焦!一加 13 哈苏大师影像实力全面超Pro

-

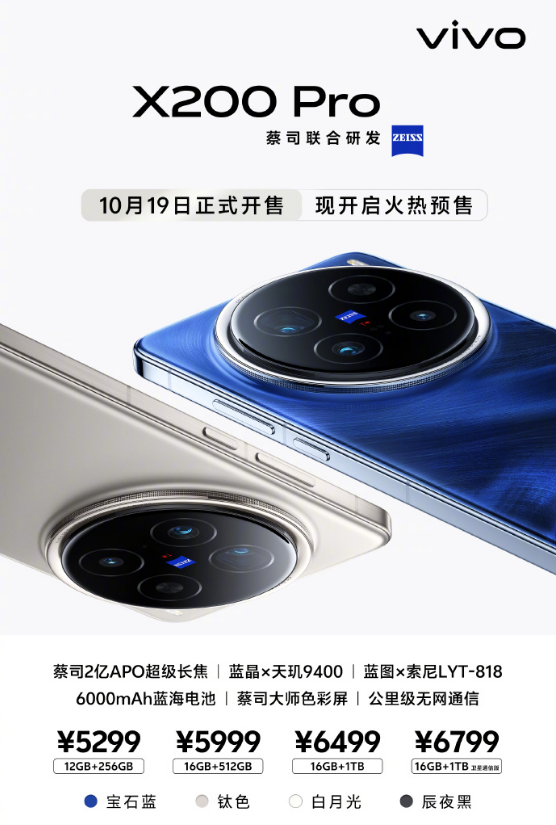

vivo与博鳌亚洲论坛2025年年会达成战略合作 X200系列成为官方指定手机

-

万一车辆在暴雨中淹没了该如何操作

-

vivo X200 Pro影像体验,与专业影像邂逅在光影瞬息之间

-

实力演绎影像新巅峰,vivo X200 Pro让每一次拍摄都完美

-

vivo X200正式开售,这次新机性能越级了!

-

重新定义全能旗舰,vivo X200全面无短板

-

标准版也超能打!vivo X200有种不顾其他手机死活的强悍

-

不仅仅是蔡司加持,vivo X200的硬实力强得可怕

-

满分之作,不负“X”之名!vivo X200系列被抢疯了

-

“高配版iPhone”即将开售!vivo X200 Pro mini强得不像mini

-

让拍摄具备仪式感!vivo X200的拍照效果有点强

-

vivo X200 Pro mini向苹果致敬?是完全赶超!

-

一加官宣将首批搭载高通骁龙 8 至尊版,携手高通举办一加 13 性能解读特别活动

-

四大蓝科技满血集结,“一超多能”旗舰vivo X200系列发布

-

新时代先锋艺术人物——刘凤仙作品展示

-

样样超 Pro!新十年旗舰力作一加 13 定档 10 月 31 日

-

系统升级维护导致无法提注单审核异常如何快速解决?

-

2024年《财富》中国500强峰会圆满落幕

-

新时代先锋艺术人物——杨红作品展示

-

11月5-10日!与国际更近,与金柚网相约第七届中国国际进口博览会

-

新车强制险怎么算?人保提供详细的说明

-

新时代先锋艺术人物——喻寿奇作品展示

-

Intertek精彩亮相136届广交会,为“中国创造”提供专业支持

-

“双碳经济”引领工业发展新纪元——2024年易派客工业品展览会逐“绿”向未来

-

1799元起,「续航千里马,游戏小钢炮」OPPO K12 Plus 正式开售

-

速看!票据服务行业代表深度数科发布《10月第2周票据报告》

-

票据服务行业代表深度数科:助力临沂商城电商高质量发展

-

新时代先锋艺术人物——范迪安作品展示

-

人保车险-车险选择指南

-

2024 VDC开发者大会发布多项创新成果 信息无障碍科技让技术创新与人文关怀实现并行

-

全新产品发布,江铃集团新能源征战右舵车市场

-

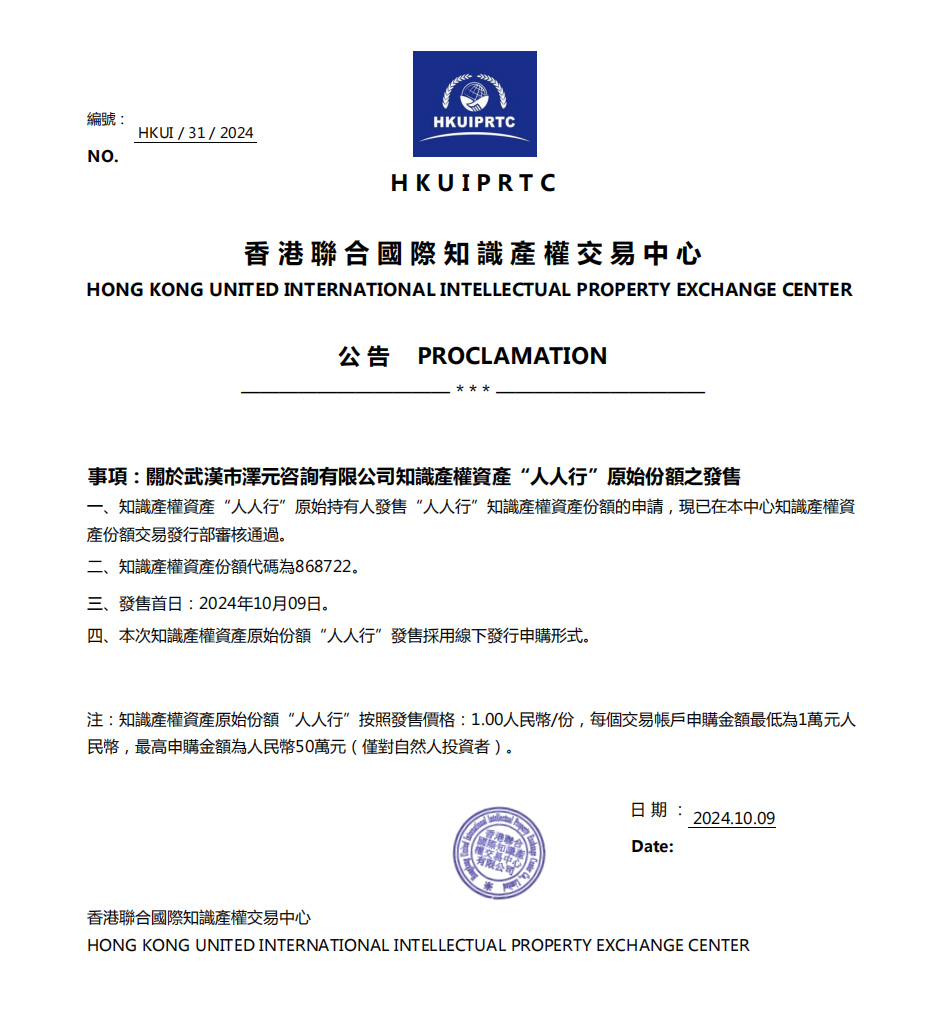

三人行(人人行)发售公告

-

海信璀璨565真空冰箱上市:真空分子级锁鲜引领新潮流

-

OPPO史上最大电量手机——OPPO K12 Plus将于10月12日发布

-

三星Galaxy Ring:重新定义潮流边界,无感舒适更贴心

-

卡泊三醇软膏原研药与仿制药之间的区别

-

黑龙江省“钜惠国庆 嗨购焕新” 国庆促消费活动精彩启幕

-

携手国际机构,共筑国际采购新生态--2024第二届国际公共采购大会在京召开

-

第32届深圳礼品家居展联袂1688,10月巅峰盛会引领礼业

-

牵手姜妍,容声冰箱探寻食材养鲜揭秘之旅

-

都市出行想要纯电小车?江铃集团新能源易至EV3青春版别错过

-

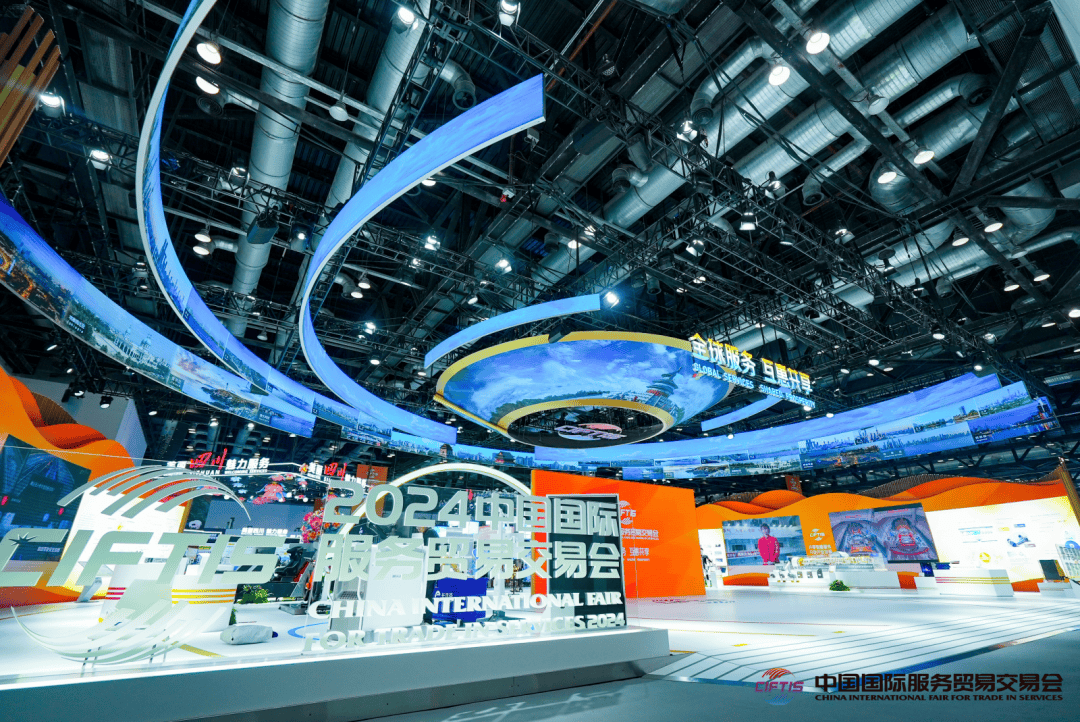

2024服贸会圆满收官,金柚网以AI+HR,赋能全球人力资源管理

-

2024服贸会|数智服务驱动,金柚网全面释放人力资源价值

-

2024服贸会|加速全球化布局,金柚网携手金柚GEO助力企业实现业务增长

-

金柚网「梧桐数字员工」于2024服贸会升级首发,全面升级为企业专属数字员工训练平台

-

润致娃娃针:还在“报复性熬夜”?你的皮肤正在发生这些变化

-

睿智医药-马来西亚国民大学战略合作签约仪式顺利举办

-

容声冰箱以旧换新,品质生活从此开始!你准备好了吗?

-

2024年服贸会盛大开幕,金柚网数智推动企业增长与全球服务贸易发展

-

专业票据大品牌深度数科:推动票据服务回归本源 助力实体经济健康发展

-

中荷人寿全面启动2024年“金融教育宣传月”活动

-

Stenn誓腾设立上海/深圳双办公室,赋能中国企业全球拓展

-

腾讯集团副总裁李强:全球化的本质,是本地化

-

荣获年度设计创新成果大奖,容声560WILL养鲜冰箱闪耀IFA2024

-

A.O.史密斯150周年庆:见证创新之力,开启下一个百年征程

-

美区内容场GMV暴涨557%!TikTok Shop 跨境电商“内容领航,助力好货卖全球”

-

一加携手京东方屏幕体验新突破,「第二代东方屏」下个月全球首发

-

江铃集团新能源易至EV2Plus版发布,不只是小车更是出行好伙伴!

-

换新,更是“焕新”!容声冰箱给您更“鲜”生活

-

双智续航,绿动焕新——全国消费品以旧换新行动黑龙江站助力龙江消费新升级

-

剧透!一图速览今年宁波智博会的精彩看点

-

不只是换新,更是升级!容声冰箱以旧换新背后的革新故事

-

解读天九集团 助力成长型企业数智化转型

-

天九共享集团为企业发展赋能 企业进行创新升级

-

生态事业坚定的执着者 - 保利国际生态环境治理(北京)有限公司

-

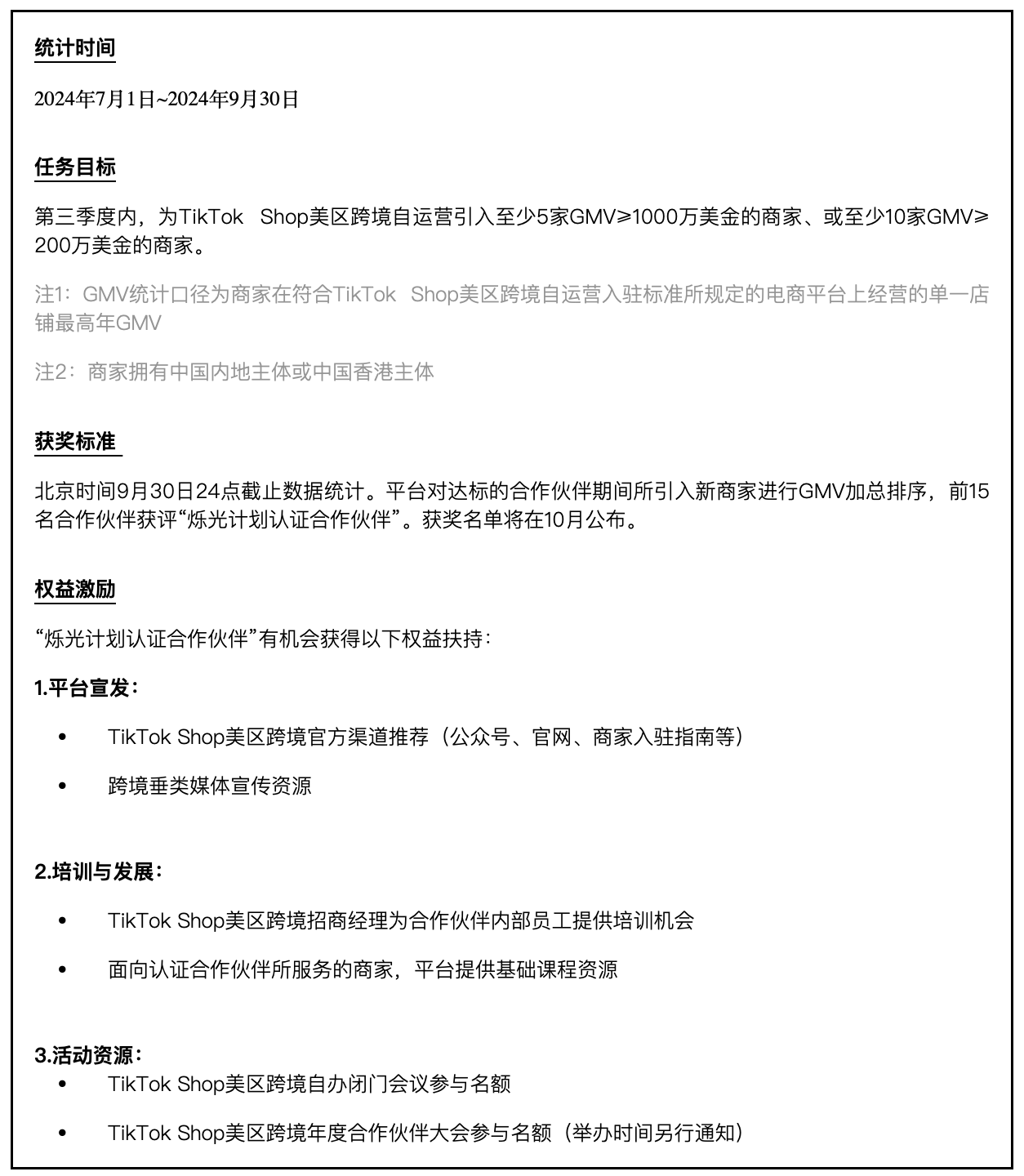

TikTok Shop美区跨境推出“烁光计划”,携手合作伙伴加速成长

-

冲击全年销量最高峰!TikTok Shop 率先备战2024黑五,即刻开启!

-

车损险只保障车主车吗?

-

2024龙江美食荟—鸡西·兴凯湖第二届冷面季盛装启幕

-

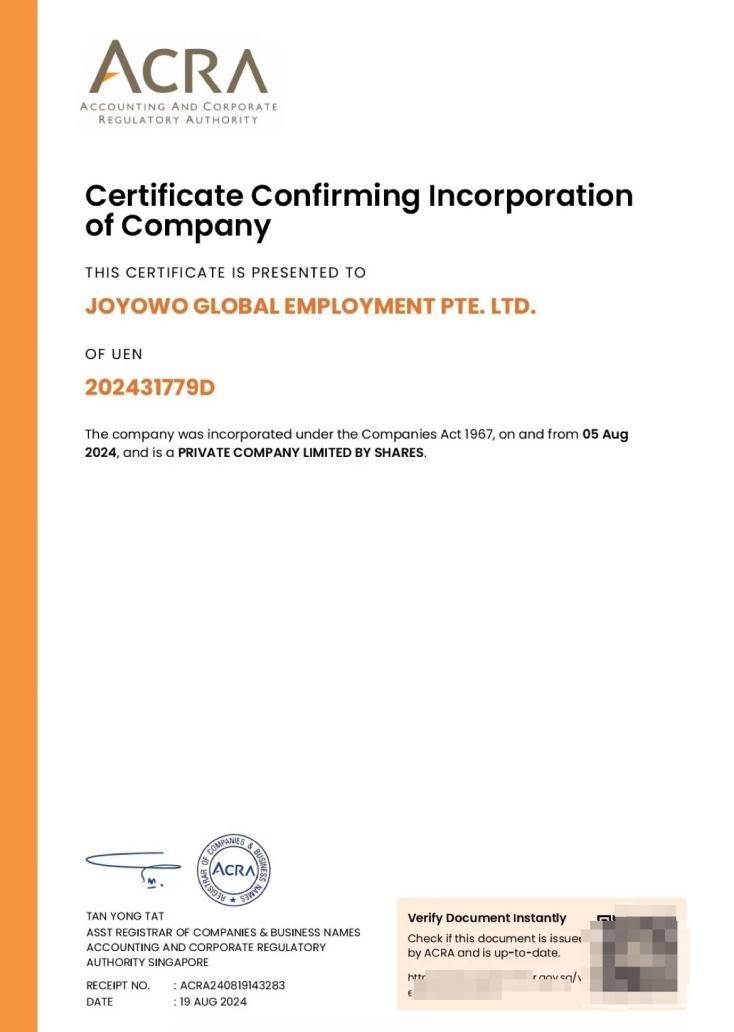

金柚网海外人力资源业务全球总部「金柚GEO」成立新加坡公司,迈出全球化步伐

-

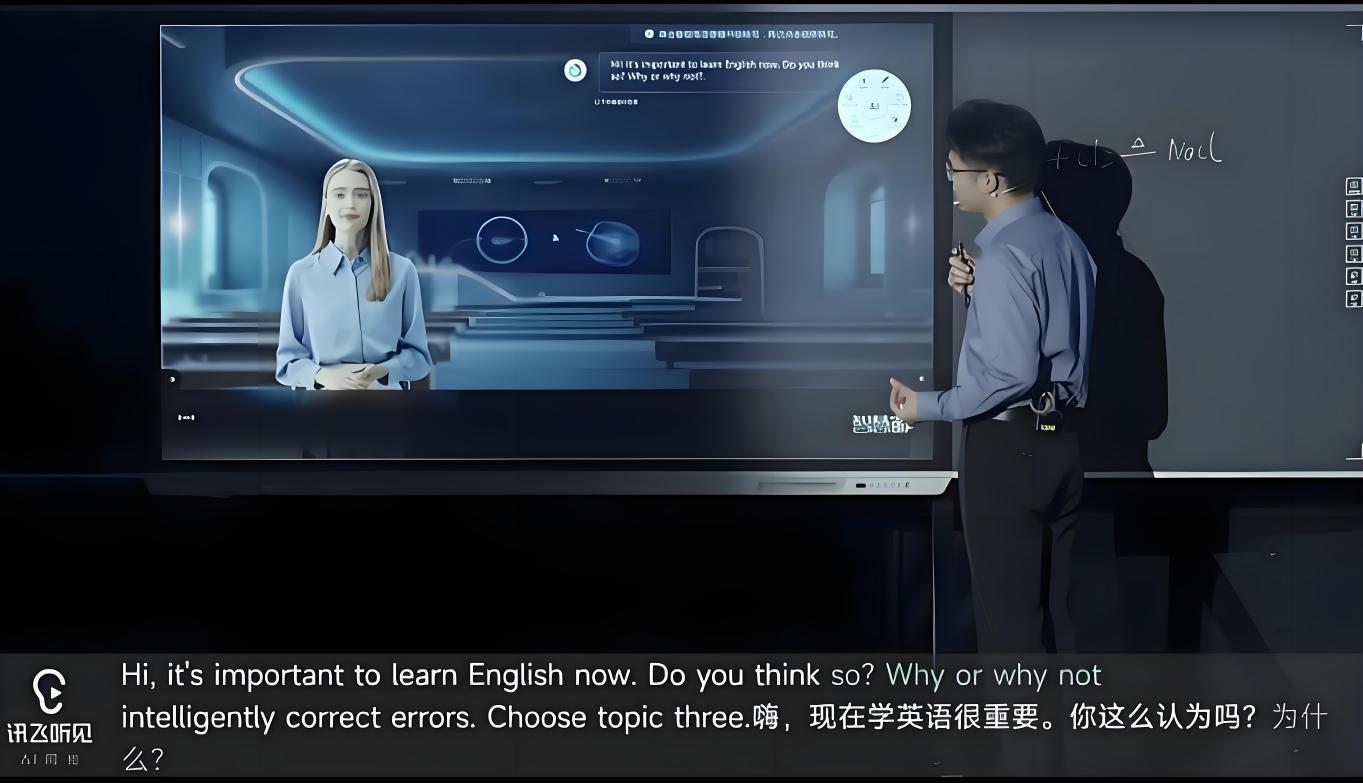

持续创新与服务优化,讯飞听见赢得用户青睐

-

网约车司机为何偏爱江铃集团新能源易至羿?深入剖析背后的真相

-

秋季开学临近,TikTok Shop美区返校季大促再破记录

-

2024第三届世界元宇宙大会将于11月在武汉召开

-

科技改变生活:科大讯飞智能办公本MAX引领高效学习与工作新时代

-

海南第二家上市公司,蛰伏老三板22年后,踏上回归A股“新征程”

-

解析企业用工及竞争格局,金柚网研究院发布垂直行业发展动向观察

-

佳联“声波如光 精准绽放”HOLOPLOT体验会,探索声音艺术新境界

-

多彩yeah生活·龙江游乐购 ——黑龙江省消夏不夜生活月闪耀启幕

-

什么是破解企业融资的钥匙?探秘专业票据大品牌深度数科如何“玩转”票据功能

-

未来一手携手杭濮服装 共绘服装批发数字化新蓝图

-

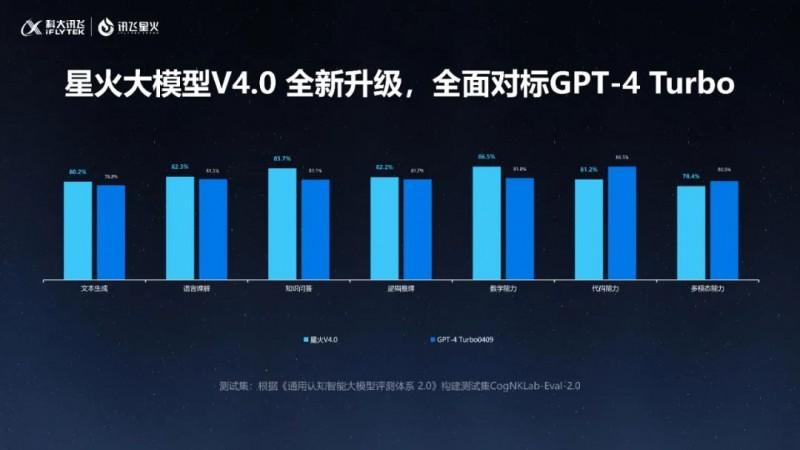

讯飞星火大模型V4.0版本惊艳亮相,智能信息整合功能引领新潮流!

-

上海这项福利累计覆盖超2000万人次,2024年参保进入最后倒计时!

-

ChinaJoy 2024开幕,一加携年度性能巅峰大作引爆玩家关注

-

一键录音,多语种翻译,讯飞听见APP让你的工作更高效

-

探索中国企业的出海之路,金柚GEO助力打造国际化企业团队

-

肺癌患者宣告抗癌成功,爱连健康特药服务立大功

-

车险报案次数多了,对保费有影响吗?

-

京东健康上线新型降压药易达比和控糖药倍欣 为患者提供更多用药选择

-

江铃集团新能源易至汽车创新驱动 五大硬核技术实力彰显实力

-

TikTok Shop跨境电商发布美区跨境旺季经营策略,三重维度助力商家生意爆发

-

3重维度助力3倍增长!TikTok Shop发布美区跨境旺季经营策略

-

回归本源 扎根本土 面向全国:票据服务行业代表深度数科瞄准重点领域,助力企业高质量转型

-

出海荟2024跨境出海年度嘉年华即将启动

-

吉尔吉斯斯坦国家化肥厂(一期)物资从石家庄发车

-

中荷人寿全面启动 2024年“7·8全国保险公众宣传日”

-

票据服务行业领先企业深度数科:打通堵点难点 提升票据服务实体经济质效

-

金柚GEO(武汉柚出海)入驻中国光谷人力资源服务产业园,为企业打造高效多元的全球服务

-

跟上银联的脚步 奔赴千面“魔都”奇幻之旅

-

票据服务行业标杆深度数科:贯彻供应链新发展理念 做票据创新的践行者

-

年度性能巅峰大作一加 Ace 3 Pro Pop-up快闪活动热力空前

-

万里汇(WorldFirst)与TikTok Shop达成跨境收款合作,助力卖家拓展全球版图

-

第五届黄河两岸清香酒高峰论坛暨白水杜康2024年度合作商表彰大会,圆满召开!

-

年度性能巅峰大作一加 Ace 3 Pro 正式发布 售价 3199 元起

-

五大体验维度全面升级,一加 Ace 3 Pro 带来全球顶级 1.5K 东方屏

-

共青团陕西省委书记徐永胜评价蜜蜂科技BEEPLUS模式:为陕西省青年人才发展提供新思路

-

WorldFood Moscow与您一起探讨 俄罗斯果蔬市场新机遇

-

安卓手游的历史一刻,一加Ace 3 Pro 首发原生 120Hz帧率图

-

“青春漠漠搭”沙漠营地文化旅游消费季 活动在中卫启动

-

汇聚龙江风味 引领美食风尚 | 2024龙江美食文化盛宴燃情盛夏,美味启幕!

-

ToolMash 2024:开启中俄五金工具贸易新篇章

-

为何超3200家公司青睐蜜蜂科技BEEPLUS?探索如何打造高效办公生态

-

音乐飓风来袭!仰韶彩陶坊强势冠名,张学友『60+演唱会』引爆郑州!

-

2024 RosUpack/Printech双展齐开,千余家企业参展,规模再创新高

-

年度性能巅峰大作,一加 Ace 3 Pro 正式定档 6 月 27 日

-

帅康以40年沉淀,连续17年蝉联“中国500最具价值品牌”

-

一加携手宁德新能源打造高性能冰川电池,一加 Ace 3 Pro 首发

-

中国家庭打印新势力丨汉印布局家庭打印生态,多元需求助力行业变革

-

智能制造的未来丨汉印SJF-P380引领3D打印技术革新浪潮

-

第十一届巴西BDE建材装饰展将于2024年9月盛大举办

-

联通支付进一步优化支付服务 提升老年人、外籍人员 支付便利性

-

中荷人寿践行“金融为民”理念 扎实做好金融消保服务复制

-

年营收将破35亿!多弗集团友富薄板再投资打造自主创新生产线

-

汉印转型升级之路丨在探索中砥砺前行,在淬炼中重塑打印市场格局

-

打造全方位保障,平安如意全能两全保险守护您的每一步

-

中荷人寿荣获“中法合作伙伴奖”

-

第八届南非BDE建材装饰展9月将在南非盛大举办!

-

互联互通新进展-联通支付与微信实现商户收款码互联互通!

-

招行信用卡推出“618就要这么花”活动,笔笔返现促消费

-

第十六届阿联酋中国品牌出口联展即将开幕

-

第十六届阿联酋BDE建材装饰展将于2024年6月盛大举办!BDE助力中企开拓中东市场商机!

-

大促想要推新即爆?巨量云图带来新品打爆通关指南2.0

-

中荷人寿深入实施品牌战略推动高质量发展

-

2024吉祥文化金银币火热发售,心形双金属纪念币引领潮流

-

全域霸屏,TA破圈,全场景精准提效:阿里妈妈揭秘品牌商家618大促制胜三步法

-

机器人走进千家万户,科大讯飞AI技术让未来触手可及

-

以“共同借款”形式规避上市公司担保规则实务问题研讨会成功举办

-

2024中国跨境电商生态创新峰会在北京国家会议中心盛大召开

-

最全面的车险解读

-

互联网理财革新农业:至善清源在行动

-

“好保游”海外矿业人员意外险受好评,专业配套服务筑牢风险屏障

-

富邦华一助海尔融资租赁首单双段式可持续发展挂钩定期银团贷款成功落地

-

2024全国智慧医保大赛震撼来袭,三大看点先睹为快

-

科大讯飞智能鼠标AM30:重新定义智能硬件产品,引领行业新趋势

-

OPPO K12正式发布,开启百瓦闪充超长续航双普及时代